1. Westwood 价值5000英镑的研究报告可信吗?

2. 落地难的原因之一:FLNG投资庞大,融资不易

3. 落地难的原因之二:天然气液化可选择常规岸基方案

4. 全球在建或已建成FLNG项目案例分析

5. 为什么需要FLNG方案?

6. 常规的岸上液化方案——岸基LNG液化站

7. 海上天然气液化方案——FLNG

8. 全球FLNG项目产能和推动时间表

近日,国外咨询公司大胆预测FLNG市场,称未来5年全球浮式液化装置投资将达到420亿美元,新增最多15座FLNG。

根据SinorigOffshore对FLNG市场研究和对几个关键项目融资和前端工程研究的跟踪调查,发现事实并非如此。2018年8月,英国New Age能源公司主席SteveLowden离职。2018年下半年,英国Ophir能源公司CEO Nick Cooper离职,两家公司的FLNG项目前景均不明朗。

1. Westwood 对FLNG项目的研究报告可信吗?

Westwood每年都会更新其对全球FLNG市场的研究,目前其官方网站已经删去往年的版本,SinorigOffshore跟踪FLNG市场多年,现对比Westwood公司最近3年对该报告的更新情况。

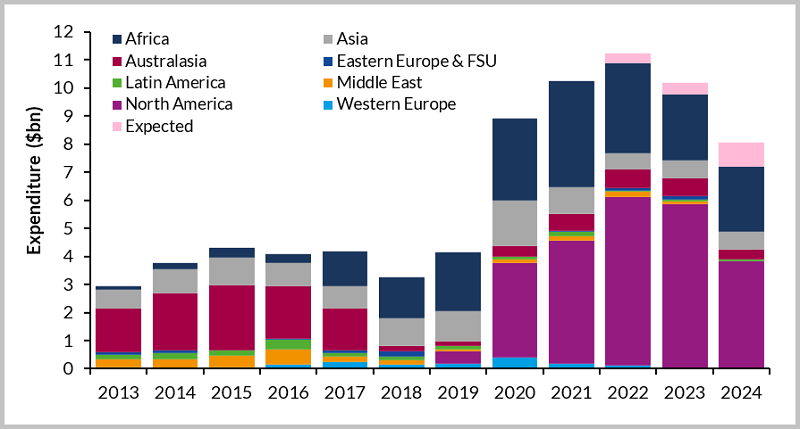

2018-2023Westwood FLNG未来市场资本支出预测

图表来源:Westwood 2018年7月

Westwood认为,经济增长和燃料转换以及对能源安全的持续担忧导致天然气需求的增加,这带来了对FLNG兴趣的飙升。于是他们预计,2019年至2024年全球将建造安装15艘FLNG,到2024年底全球出口能力将增加47.9亿公吨/年。

诚然,天然气消费增长的趋势是业界常识,不过从天然气消费增长直接推导出FLNG需求增加则显得简单粗暴,完全不顾管道天然气和常规天然气液化方案的感受。

Westwood认为,使用浮式装置的关键优势是从项目获批到投入运营的交付时间较短。而最近的一个事实是,Abadi FLNG研究若干年,最终转向岸基液化。稍远些的事实是,壳牌从1969年提出FLNG概念,而现在壳牌的Prelude FLNG还没有投产。

Westwood认为,考虑到美国增加液化天然气出口决心,未来5年北美将成为重点区域,浮式液化设施投资将在全球FLNG投资占全球投资的45%。

事实是美国目前没有一个项目确定使用FLNG方案液化并且外输,目前美国所有的液化方案都是岸基液化。

所以,脱离具体项目谈未来FLNG市场的方式不够牢靠,详细分析每个大型FLNG潜在项目的前期规划和发展过程能够清晰而准确的认识这个市场。

SinorigOffshore的《全球油气EPCI项目图视报告》正在做这样的事,我们的数据库包含所有规划中或者招投标,或者已经最终投资决定的FLNG项目,并且会跟踪项目每一个融资,建造的关键节点。

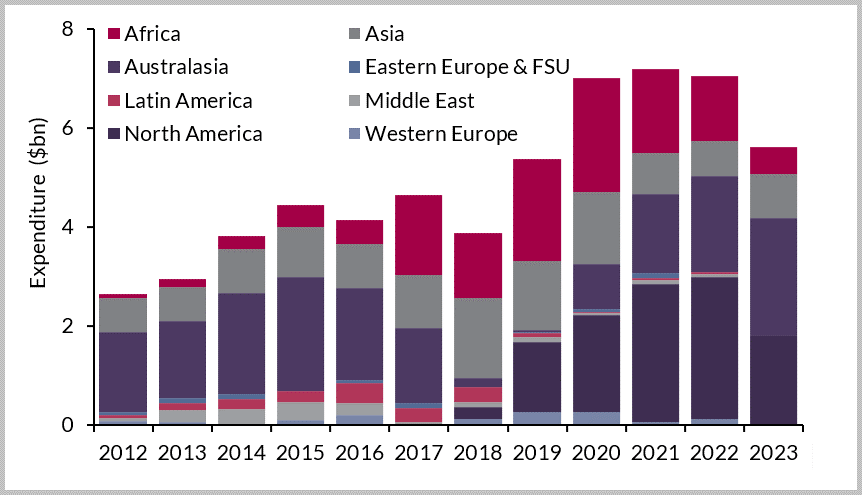

2017-2022Westwood FLNG未来市场资本支出预测

图表来源:Westwood2017年8月

去年Westwood公司预计的FLNG增长主要区域还是非洲和北美,另外还有中东,今年的预计已经从中东改成了亚洲。

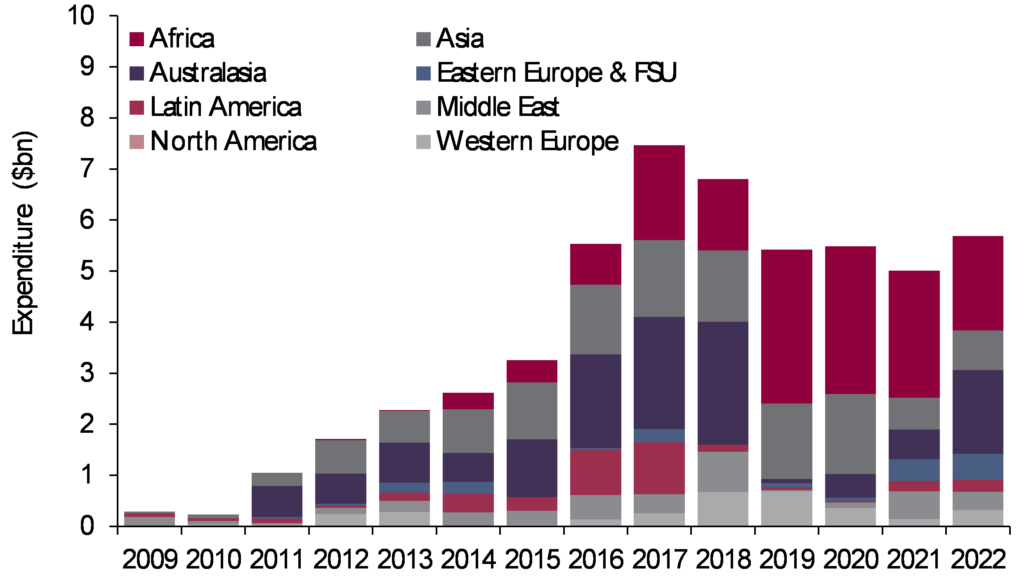

2016-2022 Westwood FLNG未来市场资本支出预测

图表来源:Westwood 2016年10月

Westwood2016年的预计是非洲,亚洲和澳洲,很显然,澳洲在2017年就被删去,澳洲在PreludeFLNG之后也确实没有令人激动的FLNG项目,而非洲一直是常青树。

2. 落地难的原因之一:FLNG投资庞大,融资不易

全球主流FLNG装置投资规模

数据来源:蓝色大地

上图的4艘FLNG基本代表了目前主流的FLNG方案,其中投资规模数量级为10亿美元,Prelude项目成本更是高达100亿美元,如果加上水下生产系统和其他成本,整个项目的总投资将非常庞大。

最近,两家主导FLNG的英国NewAge能源公司主席Steve Lowden英国Ophir能源公司CEO Nick Cooper相继离职,直接原因是FLNG装置超过10亿美元的融资问题而不断延迟开发计划。无论是欧美的银行界还是以中国为代表的亚洲银行界对为单笔超过10亿美元的融资表现极为谨慎。FLNG项目因为投资规模巨大,因此获得融资是项目批准和成功的关键因素。

马来西亚国家石油公司(Petronas)和壳牌公司(Shell)在液化技术方面拥有丰富的知识和经验,它们冒险进入资产负债表融资领域,分别建造了自己的FLNG设备——PFLNG-Satu(2017)和PreludeFLNG(2018)。

然而,由于大宗商品价格持续走低,导致成本效益最大化的压力加大,其他参与者推迟了融资决策或取消了FLNG项目。

PFLNG-Satu和Prelude FLNG是全球两个FLNG先锋项目,所以使用公司外部投资难度很大,马来西亚国油和壳牌之所以能负担起这两个项目,是因为两家公司本身足够大,有运营LNG装备的基础,而且直接监控和管理项目和商务风险。不过马来西亚国油在第二艘FLNG上任然遇到了成本问题,中间延期了2年。

GolarLNG则不同,Golar LNG获得了80%的Hilli Episeyo FLNG改装融资,融资方为中国船舶重工集团公司旗下的中船租赁,中船租赁用售后回租的方式为该12亿美元的项目融资9.6亿美元。

而Golar的另一个FLNG项目,Golar Gandria (Fortuna LNG)运气就没有那么好,没能拿到来自中国的融资,预计今年该项目将被取消。

到目前为止,只有埃尼集团的South Coral FLNG项目成功地从一个由15家国际银行和5家出口信贷机构组成的财团获得了47亿美元的项目融资。

值得注意的是,虽然埃尼及其合作伙伴埃克森美孚(作为液化天然气设施运营商和该领域25%的股权合作伙伴)拥有良好的信用评级,但所获得的杠杆率为60%(总成本为80亿美元)。

3. 落地难的原因之二:天然气液化可选择常规岸基方案

从目前的几个方案来看,大型的FLNG不被业界看好,去年埃尼公司在非洲生效的FLNG为产能360万吨的中型FLNG。

位于印尼南部的Abadi气田拥有超过10万亿方天然气,最初计划的FLNG产能为240万吨,不过后来增加到750万吨,目前基本确定在950万吨,由于产能的突然增加,大型FLNG方案失去优势,目前65%权益的气田作业者日本帝石(Inpex)已经将岸基LNG液化站的预前端工程设计合同陆续授出。

即将被取消的FortunaFLNG

位于伦敦的Ophir能源公司在赤道几内亚FortunaFLNG项目可能被撤销,因为该国政府对项目延误已经失去耐心。

直到现在,Ophir能源公司的赤道几内亚FortunaFLNG项目的项目融资还没有完成。

赤道几内亚尚未向Ophir提出最后通牒,要并求其在今年12月前提交融资方案,否则该项目将面临被取消。

赤道几内亚矿业和碳氢化合物部长加布里埃尔奥比昂利马在接受路透社采访时表示,海上Block R的许可证可能发放给第三方,但没有披露公司的名称。Ophir能源公司的R区块的开发许可证将在十二月到期,可能不会延长。

部长补充说,如果FLNG的开发方案完全放弃,它可以将R区块生产的天然气输送到现有的陆基液化天然气设施。

4. 全球在建或已建成FLNG项目案例分析

全球第一座FLNG——PFLNGSATU号

设计产能为120万吨每年的PFLNGSATU是中小型FLNG的典范,水深70米,部署在马来西亚近海,项目投资25亿美元,理论上可以在马来西亚巴沙和沙捞越地区滚动开发中小边际气田,SinorigOffshore将持续跟踪其后续运营情况。

全球第二座FLNG——HillEpiseyo号

HillEpiseyo号FLNG不是完整意义的FLNG,因为其天然气处理功能放在岸上,Hill Episeyo号其实是一艘浮式天然气液化站。HillEpiseyo号由老旧LNG船改装而来,增加了甲板面积和可变载荷,所以产能能达到240万吨每年。

HillEpiseyo号FLNG背靠Sanaga Sud气田,该气田位于位于西非几内亚湾,Cameroon(喀麦隆)西部海域,平均水深60m,离Kribi港15km,气田开发经济年限为8年。

全球第三座FLNG——PreludeFLNG号

设计产能500万吨每年的PreludeFLNG是全球规划最早的中大型FLNG,改装置投资约为110亿美元,由全球老牌油气巨头壳牌石油发起并运营。Prelude气田位于位于澳大利亚西北海域Browse盆地WA-371-P和WA-44-L两个区块,平均水深250m,离岸最近200km。

全球第四座FLNG——Rotan FLNG号

RotanFLNG是马来西亚国油因为高成本问题而拖期2年的项目,该FLNG是马来西亚国油的第二座FLNG,设计产能为150万吨每年,比第一座的120万吨稍多一些。FLNG的产能取决于气田的规模。

全球第五座FLNG——Coral FLNG号

CoralFLNG是全球第一座深水FLNG,Coral 气田位于非洲东部海域莫桑比克鲁伍马盆地(Rovuma Basin) Area4区块,平均水深2260m。

设计产能360万吨每年的CoralFLNG是中型FLNG的典型代表,投资规模为50亿美元级别。

全球第六座FLNG——Caribbean FLNG号

CaribbeanFLNG也不是常规意义上的FPSO-LNG,CaribbeanFLNG的原理和Hilli FLNG差不多,是一座水上移动LNG液化站,带储存和外输功能,设计年液化产能50万吨。

2016年10月,Exmar宣布哥伦比亚的国内天然气市场和国际LNG市场情况已经发生改变,在哥伦比亚将天然气液化转售已经不在合算,所以双方终止了该FLNG的租约,PEP公司支付Exmar一定的合约终止费用,Exmar得以在全球范围内继续寻找合作伙伴。

目前Caribbean FLNG正停在上海中远海运重工码头,等待进行适应性改装。

5. 为什么需要FLNG方案?

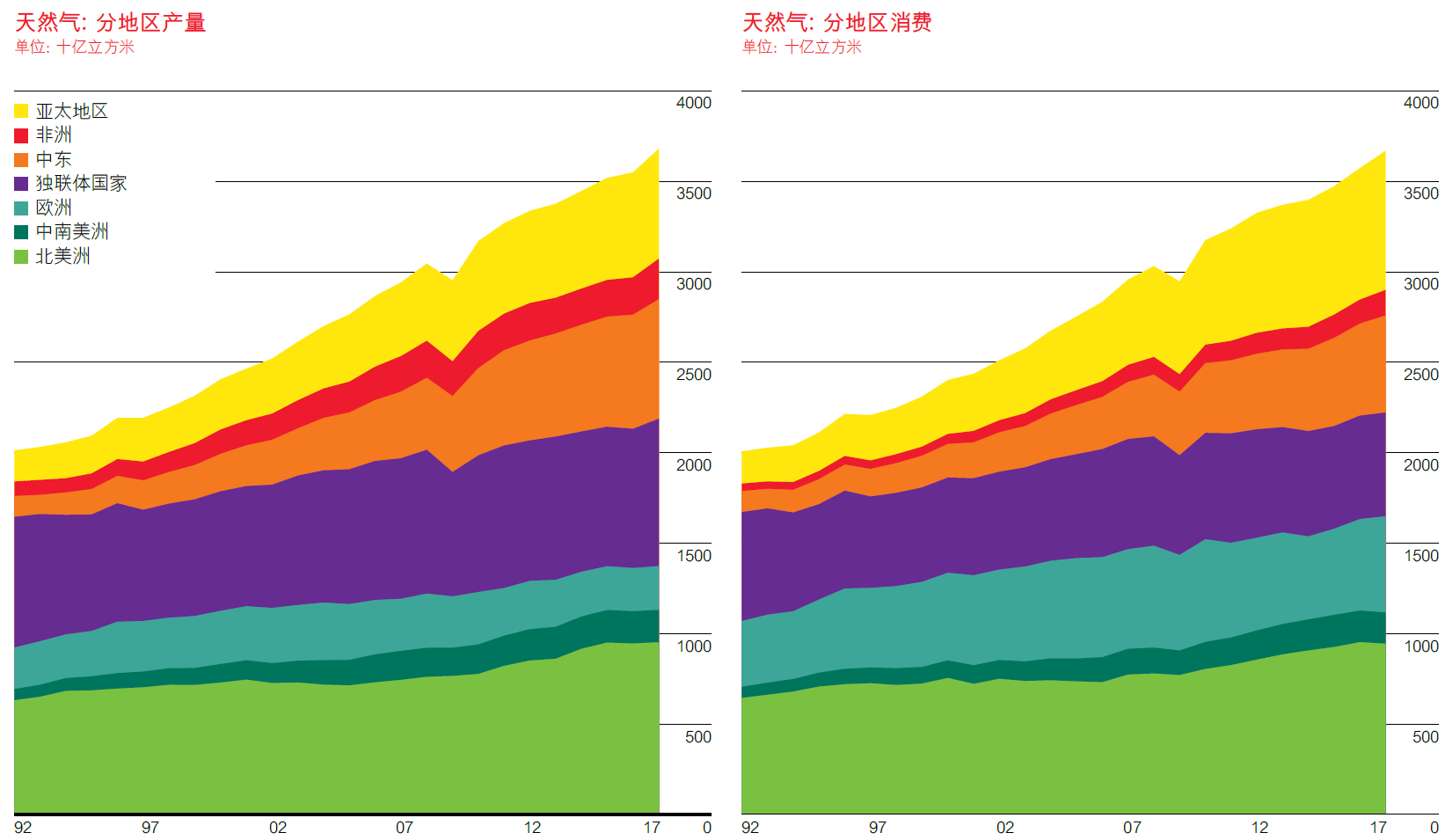

1992-2017年全球天然气产量和消费量(单位:10亿立方米)

图表来源:BP世界能源统计年鉴

上图是英国石油巨头BP统计的1992年到2017年全球天然气产量和消费量的数据走势,一个很明显的趋势是,不论是欧美成熟经济体还是亚洲新兴经济体,天然气的消费量总体处于稳定的上升通道。

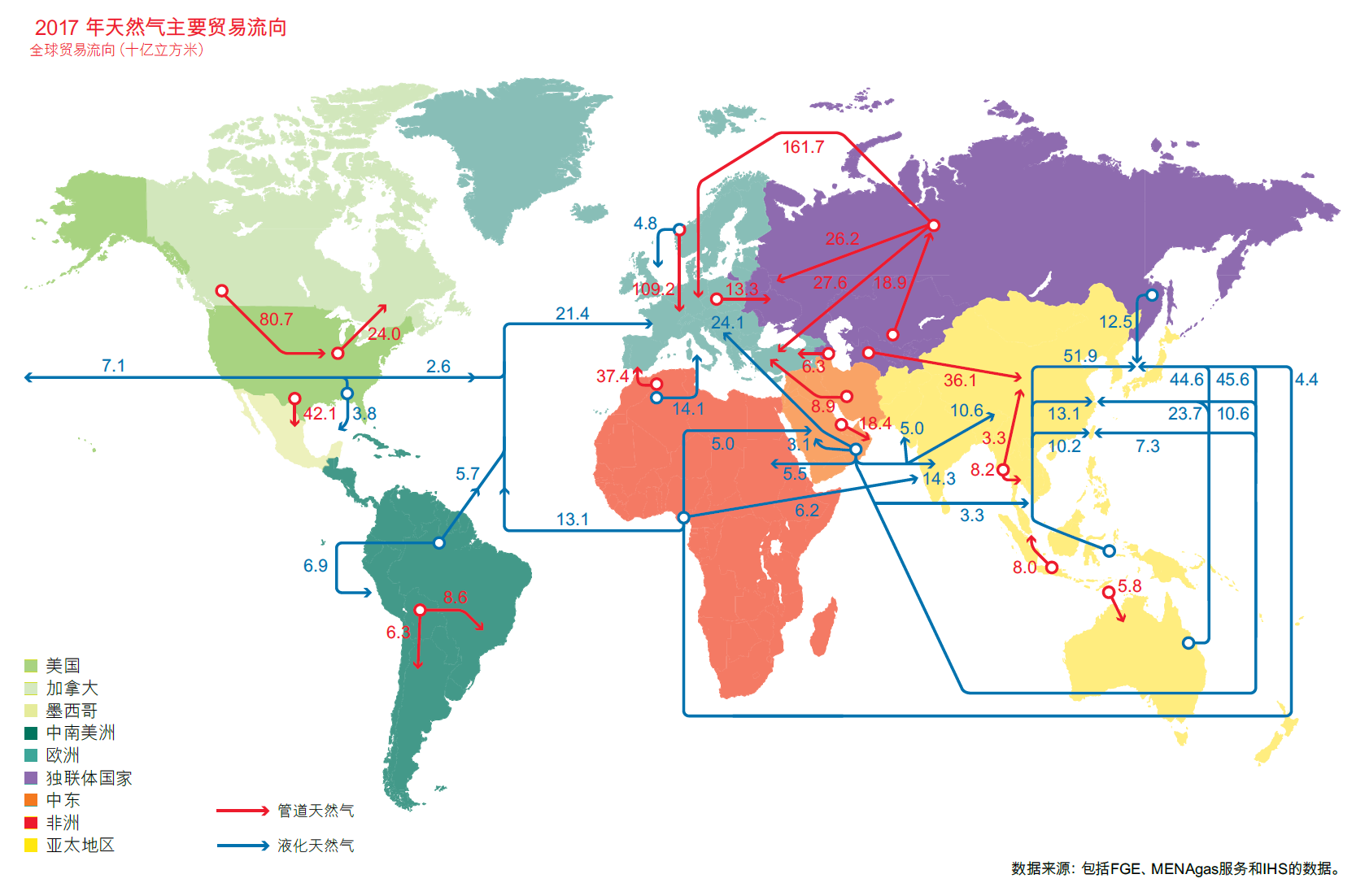

根据2017年的数据,液化天然气的占所有天然气贸易的比重约为35%,剩下的65%的份额为管道气。国外有研究指出,当天然气管道超过2200公里,液化天然气运输经济性开始超过管道气。

所以,就有了下面这张天然气贸易流向图。

2017年全球管道和液化天然气贸易流向图

图表来源:BP世界能源统计年鉴

从图可见,蓝色的液化天然气基本都是远距离跨区域运输,而红色的管道气基本在内陆,当然,较短距离铺设海管也是一种解决方案,比如俄气的Nord Stream和TurkeyStream系列。

然而,这只是液化天然气的市场,FLNG的海上处理和液化市场比陆上处理和液化市场小的多,一般来说,长期来看,最为经济的天然气液化方式是陆上液化和外输。

所以,LNG液化项目到底是岸上处理和液化还是海上处理和液化,决定了是否采用FLNG方案。

6. 常规的岸上液化方案——岸基LNG液化站

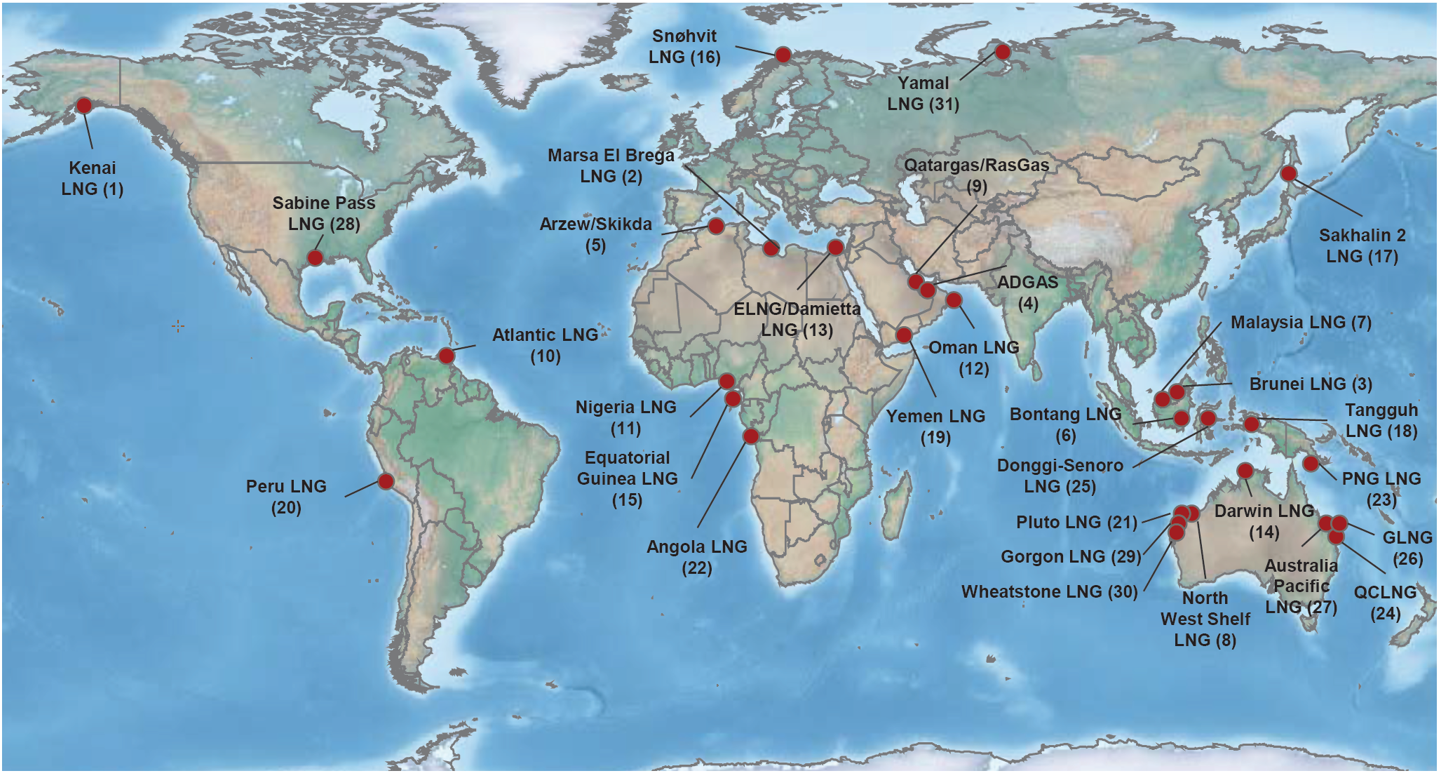

2018年全球LNG陆上液化出口设施分布

数据来源:IGU

IGU(国际燃气协会)总共统计了全球30座LNG陆上出口设施,目前已经投产的几座FLNG没有统计。许多近海气田都通过管道的方式上岸接入官网并且液化储存和外输。

而FLNG的方案,则是海上开采,海上处理,海上液化,海上外输。对于没有管网设施和液化站的新的远海天然气田,使用FLNG几乎是唯一解决方案。

所以,基于这个石油天然气开采未来向更深更远海域挺进,FLNG一定会增加其应用场景,于是就有了西方咨询公司对FLNG市场几百亿美元的预测。

不过, FLNG方案的动辄几十亿美元的高投资成本还是会让油公司不得不重新考虑开发方案。最近的一个例子是日本帝石的AbaidLNG项目,经过长达10年的对该项目FLNG方案的研究,日本帝石最终放弃了浮式开发方案,而在今年上半年将Abadi LNG项目岸基处理液化站方案的Pre-FEED合同授予美国工程巨头KBR。

7. 海上天然气液化方案——FLNG

FLNG是不受既有管网约束的海上液化站,中小型FLNG理论上能实现小型气田的滚动开发,故能激活边际气田,典型的例子的马来西亚国油在沙捞越去年投产的PFLNGSATU号FLNG。不过符合要求的中小气田群不一定能找到,滚动开发理论上可行,不容易被证明。

我国曾实践过油田滚动钻井开发装备Dalian Developer,大连开拓者号,不过目前中远海运重工已经放弃了这一方案,而将其单纯用作钻井船。滚动开发技术要求和操作费用不同的海上油气田群,需要做足够而充分的前期调查和研究。

目前油田成熟的开发方案还是一座油田,一套生产装置。

对于中小型FLNG到底能否激活边际油田群,去年AddEnergy, Transborders Energy (TBE), TechnipFMC, MODEC已经开始联合研究,SinorigOffshore将持续关注并且跟踪报道。

作为中国的大型科研机构,与其到时候购买他们的研究成果,还不如现在就参与进去。

8. 全球FLNG项目产能和推动时间表

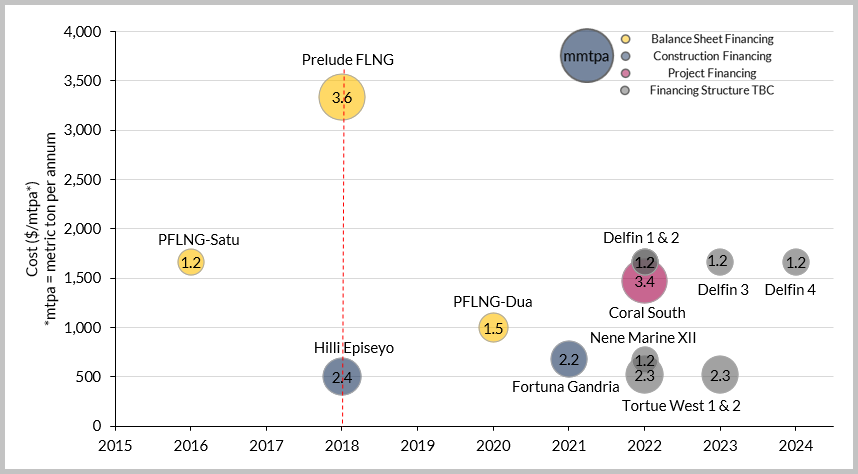

全球FLNG项目产能和推动时间表

数据来源:West Wood,FLNGLiquefaction Cost & Financing Structure (2015-2024)

展望未来,Westwood公司制作了一张简单的FLNG项目时间表,表中前面的三个项目均已或者即将投产,后面的PFLNG-Dua和CoralSouth正在建造中,其他项目没有正式生效。

其中年产能230万吨的TortueWest项目有可能在今年年底生效,BP已经在今年下半年和GolarLNG签署初步协议,为BP的Tortue West项目提供改装FLNG,Golar LNG目前正在执行前端工程设计,不过BP也表示,如果BP不做FID,BP将不会向Golar LNG支付项目终止费。

DelfinFLNG项目已经与中国天然气集团公司(China Gas Holdings)签署的液化天然气供应谅解备忘录,Delfin公司正在和中国银行探索各种融资结构。

不过中国和美国之间的贸易战导致的中国对美国进口LNG加征25%关税可能会对项目融资造成不利影响。